これくらいは知っときたい、源泉徴収票の見方!

こんにちは、給与計算教室です。

2014年も残すところあと2週間ほどになってしまいました。今年はソチオリンピックや消費税UP、モーニング娘。'14 道重さゆみさんの卒業と12期メンバー加入、Berryz工房の無期限活動停止発表、スマイレージ*1 3期メンバー加入などなど、本当にたくさんの出来事がありましたね。

そんな2014年を気持ちよく締めくくるためにも、今日は源泉徴収票の読み方について解説します。ちょうど今ごろから来月にかけて、会社からみなさんのもとへ配布されていることでしょう。一昨年にも同じような記事を書いたのですが、法改正もありましたし、もう少し分かりやすく書き直してみることにします。

スポンサーリンク

源泉徴収票とはなんなのか

すぐなくしてしまいそうな紙切れ1枚ですが、そこにはとっても大事な情報が載っています。まずは

- 今年一年間、あなたがいくら稼いだのか

- それに応じていくら所得税を納めたのか

ということ。そして、なぜ所得税がそんな金額になったのか、その計算根拠として

- どんな扶養親族を何人養っていて

- いくら保険料を支払ってきたのか

などといった参考情報が小さくこまごまと載っています。11月頃、扶養控除申告書や保険料控除申告書を使ってそういった情報を申告したのは記憶に新しいハズ。

そう、だから源泉徴収票って、年末調整の申告・計算結果とも言えるんですよ。自分の年末調整、果たして本当に正しく行われているのか?さっそく読み解いてみましょう。

今年の年収と所得税はここを見る!

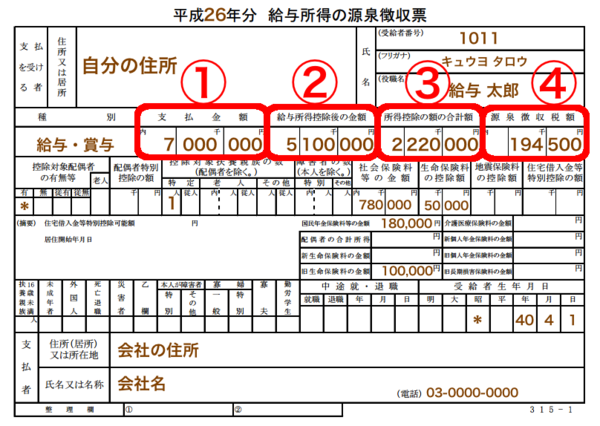

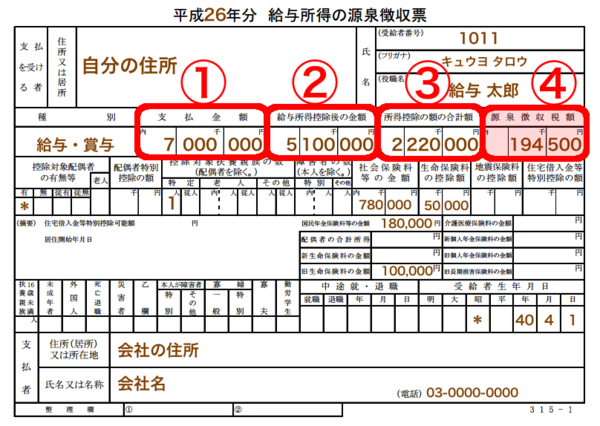

ここではおなじみ、給与太郎さんの源泉徴収票を拝借して説明していきます。

左から順に①〜④と並んでいますが、まず一番分かりやすいのは①の支払金額ですね。これがズバリ、給与太郎さんの今年の年収になります。電車・バスなど公共交通機関の利用で、月10万以内の通勤費は非課税(税金がかからない)なので、ここには含まれていません*2。 あと今年転職し、前職での源泉徴収票を今の会社に提出した人は、前職分の収入も合算された金額になっているはずですよ。

そして一番右の④が、給与太郎さんの今年納める所得税になります。で、自営業の方なんかはこの金額を年明けの確定申告で支払うことになるのですが、会社勤めのみなさんはそんな大金いきなり払えって言われても困りますよね。

大丈夫です、そのためにこの一年間、毎月のお給料から所得税が天引きされていたと思います。あれって要は所得税の積み立てみたいなもので、積み立ててきた合計額がこの④の金額より大きければ還付され、小さければ追加で支払いが発生します。たいてい還付されるパターンが多いので、今月12月のお給料ちょっと増えてた!という方も結構いらっしゃったのでは。

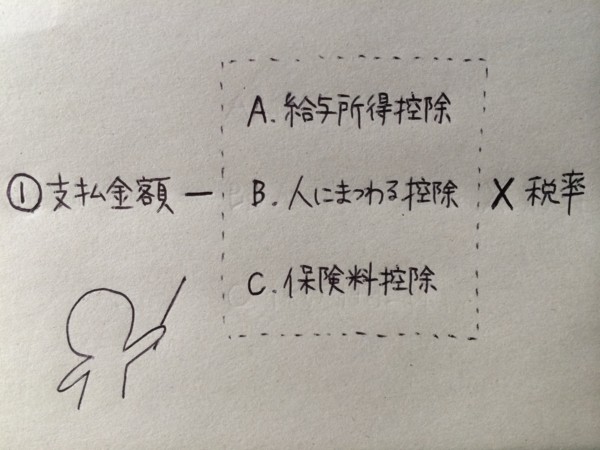

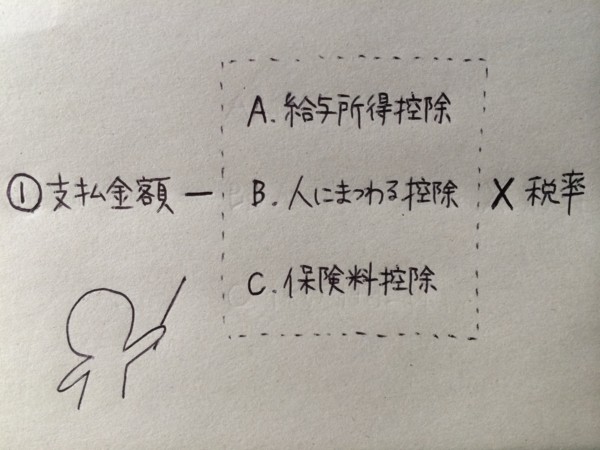

でも①からどうやって④の金額がはじき出されたのでしょうか???

所得税の計算式

その計算方法がこちらになります。源泉徴収票の中身と照らし合わせながら、ひとつずつ押さえていきますよ。

※毎度すみませんが住宅ローン控除については省略します

A. 給与所得控除

自営業の人の税金って、売上の全額に税率をかけるのではなく、売上から人件費などの諸経費を引くことができる(そして残った金額に税率をかける)っていうのはイメージできますでしょうか。そこで会社勤めの方も同じように、君たちもスーツ代とかご飯代とかいろいろ経費かかるよね、じゃあそのぶん収入から控除してあげるよ、といった優しさが反映されたものが給与所得控除という仕組みです。

その控除額の計算方法が以下の表になります。

| ①の支払金額 | 給与所得控除額 |

|---|---|

| ~180万以下 | ①の支払金額×40%(65万未満の場合は65万) |

| 180万超~360万以下 | ①の支払金額×30%+18万 |

| 360万超~660万以下 | ①の支払金額×20%+54万 |

| 660万超~1,000万以下 | ①の支払金額×10%+120万 |

| 1,000万超~1,500万以下 | ①の支払金額×5%+170万 |

| 1,500万超 | 245万円 |

【参照】No.1410 給与所得控除|税について調べる|国税庁

※①の支払金額が660万未満の場合、厳密にはこちらの表を使います。

給与太郎さんの場合、給与所得控除額は700万×10%+120万=190万円。

そしてこれは源泉徴収票のどこに載っているかというと、左から2番目の②ですね。ただし、よく見ると「給与所得控除後の金額」とあるので、700万ー190万=510万円が記載されているというわけです。

B. 人にまつわる控除

そして、支払金額から控除できるのは給与所得控除だけではありません。扶養親族がいたり、自分や家族が障害をもっていたりすると、またいくらか控除してくれます。でもそれは自分から会社に言わないと伝わらないので、扶養控除申告書や配偶者特別控除申告書を使って申告したんでしたね。

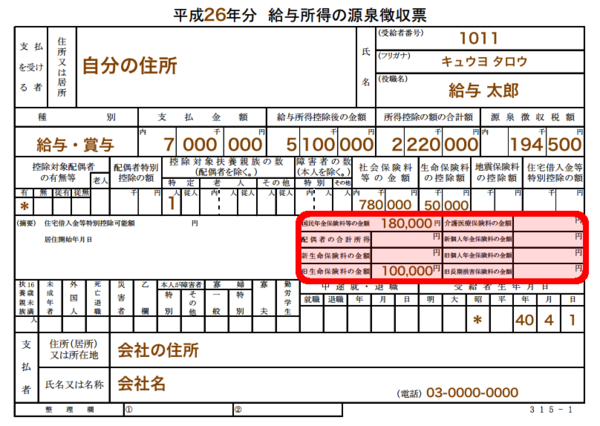

申告した結果は、赤く囲まれた箇所に反映されているはずです。

給与太郎さんの場合、収入が103万以下の奥さんと、大学生のお子様(特定扶養親族*3)を養っているので、このような記載がされています。見にくくてすみませんが。。

しかしこの源泉徴収票、どういう人を何人扶養しているかは読み取れるのですが、肝心の「いくら控除してくれるのか」という情報は書いてくれていません。スペースなくて載せられないから、それは各自で調べてねってことでしょうか。というわけで主な金額をピックアップしておきます。

| 収入103万円以下の配偶者 | 38万 |

|---|---|

| 収入103万超〜141万未満の配偶者 | 3〜38万 |

| 配偶者以外の扶養親族 | 38万 |

| 特定扶養親族 | 63万 |

| 70歳以上の同居の親族 | 58万 |

| 障害者(特別障害者) | 27万(40万) |

【参照】

No.1180 扶養控除|所得税|国税庁

No.1195 配偶者特別控除|所得税|国税庁

No.1160 障害者控除|所得税|国税庁

スポンサーリンク

C. 保険料控除

A. 給与所得控除、B. 人にまつわる控除ときて、今度は保険料なんかも支払っていると、さらに控除してくれます。こうして支払金額からどんどん控除されることで、税金のかかる対象となる金額(課税所得といいます)が小さくなり、所得税も安くなっていくというわけです。

これについては保険料控除申告書を使って申告したはずです。支払った保険料の金額情報が、この部分に反映されています。

ただし、実際に控除できるのはそれぞれ限度があったはず。給与太郎さんは今年旧生命保険料を10万円支払いましたが、旧生命保険料の控除限度額は5万円です。計算にはこっちのほうの金額を使いますよ↓

ちなみに毎月給与から天引きされてきた厚生年金保険料や健康保険料なんかは、社会保険料等の金額(780,000円)の欄に記載されます。自分や家族の国民年金保険料もここに該当しますよ。(あとその下に、国民年金保険料等の金額として180,000円とありますが、これは780,000円の中にすでに含まれている形になります。)

さてここで、B. 人にまつわる控除額と、C. 保険料控除額、これらを合算しちゃいましょう。給与太郎さんの場合、

・奥さんの配偶者控除:38万

・息子の特定扶養親族控除:63万

・社会保険料控除:78万

・生命保険料控除:5万

ーーーーーーーーーーーーーーーー

合計:184万円

この合計額が、源泉徴収票の左から3番目、③「所得控除の額の合計額」になるはずなんです!ジャーン

・・ってあれ、③の222万円になりませんね。。そう、実はもうひとつ控除がありまして。その名は基礎控除、誰でも無条件に一律380,000円控除される制度です。なので184万+基礎控除38万=222万円、これが③の所得控除の額の合計額、ということになります。特に記載もないので忘れがちですね。

D. 税率

さあ、ここまでくればあとは簡単です。もう一度所得税の計算式を確認してみましょう。

まず①支払金額からA. 給与所得控除をひいた金額が、源泉徴収票の②給与所得控除後の金額にあたるんでしたね。そしてこの②から、③所得控除の額の合計額(B. 人にまつわる控除額+C. 保険料控除額)を引いて、残った金額が課税所得(1,000円未満切捨)ということになり、これに対して税率をかけていきます。

その税率はこちらの表のとおり。でもちょっと覚えておきたいのは、日本は「超過累進課税方式」という仕組みでして。。

| 課税所得金額 | 税率 |

|---|---|

| ~195万以下 | 5% |

| 195万超~330万以下 | 10% |

| 330万超~695万以下 | 20% |

| 695万超~900万以下 | 23% |

| 900万超~1,800万 | 33% |

| 1,800万超~ | 40% |

例えば課税所得金額が500万だったとしたら、単純に上の表にあてはめて500万✕20%するのではなく、(195万✕5%)+(135万✕10%)+(170万✕20%)というように、みんな5%の部分からスタートして、はみ出た部分の税率がどんどん高くなってく、、という仕組みになっています。

でもこれいざ計算するとなると結構面倒くさいですよね、ってことで編み出されたのがこの速算表です。

| 課税所得金額 | 税率 | そこからさらに控除 |

|---|---|---|

| ~195万以下 | 5% | なし |

| 195万超~330万以下 | 10% | 97,500 |

| 330万超~695万以下 | 20% | 427,500 |

| 695万超~900万以下 | 23% | 636,000 |

| 900万超~1,800万 | 33% | 1,536,000 |

| 1,800万超~ | 40% | 2,796,000 |

【参照】No.2260 所得税の税率|所得税|国税庁

※来年27年分からはまた変更される予定です。

「そこからさらに控除」ってのをやるだけで、多少の誤差はあれど、いい具合に超過累進税率方式の結果と同じになります。便利!

さて、じゃあ給与太郎さんの場合、課税所得金額は②510万ー③222万=288万。それを上の速算表にあてはめると288万×10%ー97,500=190,500円!これが④源泉徴収税額になるはず!

と思ったのに微妙に違う。。なぜ!?

忘れちゃいけない復興特別所得税

そう、平成25年1月1日から、「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」(平成 23 年法律第 117 号)*4ってのがはじまりまして、所得税に上乗せする形で「復興特別所得税」が徴収されることになりました。税率は所得税率に対して102.1%で、25年間続く見通しです。

なので最後に、102.1%をかけ算してやらないとだめなんですね。190,500円×102.1%=194,500(100円未満切捨)、はいこれで源泉徴収票④の金額とぴったりあいました!よかったよかった〜

源泉徴収票のゆくえ

作成された源泉徴収票は、来年1月末までに各従業員に配布されなければいけません。まあ12月支給の給与または賞与明細と一緒に配布されることが多いかとは思いますが。

そして余談ですが、この源泉徴収票、従業員の手元にいくだけではありません。同じく1月末までに、ほぼ同じ内容・形式で、みなさんの住む各市区町村に送られるのです*5。各市区町村はそれをもとに住民税を計算し、5月ごろ会社宛に従業員の住民税額を通知、会社はそれに従ってみなさんの6月給与から住民税を天引き開始します。こうやって裏側の流れも少し知っておくと、今後なにか自分にイレギュラーが発生したとき、原因を想像できたりスムーズな対応につなげることができるかもしれませんね。

以上、源泉徴収票の読み方についてお送りしました。あまり使う機会はないかもしれませんが、自分の収入を証明する大事な書類です。大切に保管しておきましょう。それではみなさん今年も1年お付き合いいただきましてありがとうございました、来年はもう少し頑張って更新したいと思います。よいお年を〜

※この記事の内容は更新日時点のものです。法改正など制度が変更されている場合もありますのでご注意ください

関連記事

スポンサーリンク

*1:昨日ANGERME(アンジュルム)に改名されました

*2:マイカー通勤の場合は距離によって非課税限度額が違ってくるのですが、今年10月にその限度額の範囲が広がったため、ちゃんと担当者が反映してくれているか念のため確認してみてください(参照:https://www.nta.go.jp/gensen/tsukin/index.htm)

*3:その年12月31日現在の年齢が19歳以上23歳未満の人

*4:http://www.nta.go.jp/tetsuzuki/shinsei/annai/gensen/fukko/

*5:役職や金額によっては税務署にも送られます