関係ないとは言い切れない!自分で確定申告するパターンを知っておこう

こんにちは、給与計算教室です。

昨年末からさんざん取り上げてきた年末調整、、

会社が年末調整をやってくれたおかげで、

たいたいの方は自分で確定申告しなくてもすんだわけですが、

じつはこのテーマにはまだ続きがあります。

スポンサーリンク

それはずばり、会社での年末調整では取り扱ってくれず、

自分で確定申告しなきゃいけない項目があるってことです。

それが主にこの5つ。

- 1,住宅借入金等特別控除(一年目)

- 2,医療費控除

- 3,寄付金控除

- 4,雑損控除

- 5,過去5年までの申告修正

源泉徴収票ももらったし、もうわたしの年末調整は終わった、、

あのめんどくさい書類ともしばらくおさらばである!!

と思っている人も、最後もう一度胸に手を当てて確認してみましょう。

ちなみに、これら確定申告は、厳密に言うと所得税を取り戻すための申告なので、

還付申告といいます。還付申告はたいてい1月中旬から受け付けてくれるので、

確定申告が始まる2月中旬の前に行っといたほうが混雑しなくてすむでしょう。

1,住宅借入金等特別控除(一年目)

通称「住宅ローン控除」と言われている制度ですね。

ローンで家を買うと毎年10年間、借入残高の1%が所得税から控除されます。

2年目以降は書類を会社に出せば年末調整してくれるのですが、

初年度だけは自分で確定申告しなければいけません。

結構めんどうなイメージがありますが、

特に初年度なんかは所得税全額戻ってくることが多いので、

きちんと申告しましょう。住民税も安くなります。

参照:No.1213 住宅を新築又は新築住宅を購入した場合(住宅借入金等特別控除)|所得税|国税庁

2,医療費控除

医療費が合計10万円以上かかってたら、控除が受けられます。

が、所得によっては10万円以上じゃなくてもよかったり、

えっこんなものも対象になるの?といったサプライズもあるので、

さすがに10万もかかってないだろ、、って方も要チェックですよ。

あともひとつ言っておくと、「生計を一にする家族や親族」の医療費も合算できます。

この「生計を一にする」ってのはまあ、お財布をひとつにして暮らしてるって意味で、

扶養されていることが条件ではありません。同居の必要もなしです。

なので一家でいちばん稼いでいるひとが、代表してまとめて申告したほうが

戻ってくる額も大きくなってお得ですね。

【医療費控除の対象となる医療費】

考え方としては、

- その病気を治療するために必要と考えられるもの・・・対象

- 健康の予防や維持、美容目的のもの・・・対象外

です。なんかざっくりしてますが、具体的な例を挙げると、、

| - | 対象 | 対象外 |

|---|---|---|

| 風邪等 | 診察代、市販の風邪薬、マスク、湿布等 | ビタミン剤、サプリメント、インフルエンザ予防接種、健康診断や人間ドック(異常がなかった場合) |

| 通院や入院 | 通院のための交通費(電車やバス代。タクシーは歩行困難な場合のみ可)、入院代(食事代含む)、看護師さん保健師さん家政婦さん等に療養のための世話を依頼した時の代金 | 自家用車での通院にかかるガソリン代・駐車場代、付き添ってくれる家族のぶんの交通費、寝間着や洗面具などの身の回り品、個人的な都合で変更した個室代 |

| 出産時 | 定期検診や検査の費用、出産目前のタクシー代、入院代(食事代含む)、不妊治療 | 寝間着や洗面具などの身の回り品、里帰り出産の交通費 |

| その他 | 治療のための鍼やマッサージ、松葉杖、寝たきりで医師が認めたおむつ代 | 眼鏡(弱視防止のため医師に勧められた場合は可)、コンタクトレンズ、補聴器、診断書の作成 |

他にもまだまだありますが、代表的なのはこんなところでしょうか。

しかし通院のための交通費まで対象になるなんて、わたしはおどろきましたね。

【いくら分集まったら控除可能?】

対象となる医療費が分かったら、とにかくその領収書をかき集めましょう。

(領収書が発行されないシーンも多々あるかと思いますが、レシートやメモなど、

とにかくなんらかの形で治療場所・治療年月日・内容・支払った医療費などを

記録しておきましょう。認めてくれる場合もあるはずです。)

また、原則10万円以上集まると申告可能ですが、年収311万6000円未満の場合は

「給与所得控除後の金額に5%をかけた金額」を超えさえすれば申告できます。

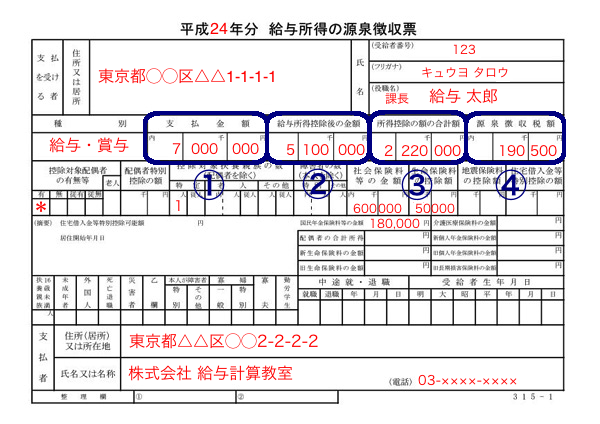

給与所得控除後の金額ってなんでしたっけ、そう、前回の記事、

これくらいは知っときたい!源泉徴収票の見方で登場しましたね。

この②の数字が給与所得控除後の金額なので、

年収311万6000円未満のひとは、この金額に5%をかけてみましょう。

それよりたくさん医療費を集められたら、晴れて申告可能となります。

ぜひ確認してみてください。

【注意】

出産育児一時金や、入院保険の給付金など、保険給付があった場合は

その金額はマイナスしなければいけません。まあそりゃそうですよね。

出産で80万かかったとして、出産育児一時金で42万もらったとしたら、

医療費控除として申告できるのは80ー42=38万円になります。

参照:No.1120 医療費を支払ったとき(医療費控除)|所得税|国税庁

スポンサーリンク

3,寄付金控除

国や地方公共団体、認定NPO法人などに2,000円以上の寄付をした場合も、

いくらかお金が戻ってきます。最近だと東日本大震災への義援金で

この制度を利用できる人も多いのではないでしょうか。

駅前や店頭での募金箱なんかだとこの控除は受けれられませんが、

日本赤十字社や寄付金控除対象団体など、政府に認定された団体に

義援金を振込み、その領収書や振込受領書などの証明書があれば適用可能です。

控除額は、寄付した合計金額*1から2,000円ひいた額になるので、

3万円募金したなら2万8000円が、その人の課税所得から控除されることになります。

参照:No.1150 一定の寄附金を支払ったとき(寄附金控除)|所得税|国税庁

4,雑損控除

生活に通常必要な住宅、家具、衣類などの資産が、

震災や火災などの災害、盗難、横領によってだめになってしまった場合、

雑損控除というのが利用できます。

ただし別荘とか骨董品、貴金属なんかで30万円を超えるものは当てはまりません。

あと、詐欺や恐喝の場合も適用されないのでご注意を。

参照:No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)|所得税|国税庁

5,過去5年までの申告修正

たとえば給与太郎さん、3年前の年末調整では、

奥さんを配偶者控除の対象として会社に申告していませんでした。

なぜなら当時奥さんは出産・育児のため

出産手当金や育児休業給付金をもらっていたのですが、

そうすると103万円の壁を超えてしまうので、

配偶者控除が受けられないと思い込んでいたようです。

しかしあとから、それらは非課税扱いで収入には含まれないことを知り、

もったいないことをした!と悔しがる給与太郎さん。

このように、所得税が安くなるのに申告できていなかった場合、

5年前まで遡って修正申告ができます。5年もOKだなんてやさしいですねえ。

以上、自分で確定申告しなきゃいけないケースを紹介しました。

わざわざ税務署に出向くのも面倒かもしれませんが、電子申告もありますし、

税務署では係の人が手取り足取り教えてくれるので、

いい経験だと思ってがんばってやってみましょう。

※この記事の内容は更新日時点のものです。法改正など制度が変更されている場合もありますのでご注意ください

関連記事

- これくらいは知っときたい!源泉徴収票の見方

- 年末調整、あなたはいくら戻ってくる?それともとられる?

- 【平成24年】もう迷わない!年末調整書類の書き方 〜その1・扶養控除等申告書〜

- 【平成24年】もう迷わない!年末調整書類の書き方 〜その2・保険料控除申告書〜

図解入門ビジネス 最新医療費の基本と仕組みがよーくわかる本 (How‐nual Business Guide Book)

- 作者: 及川忠,菊地敏夫

- 出版社/メーカー: 秀和システム

- 発売日: 2010/11

- メディア: 単行本

- クリック: 8回

- この商品を含むブログを見る

*1:その年の総所得金額等の40%相当額までが対象です